เมื่อระเบียบดอลลาร์เผชิญความท้าทายครั้งใหญ่ ตอนที่2

หลังจากเมื่อระเบียบดอลลาร์เผชิญความท้าทายครั้งใหญ่ ตอนที่ 1 ได้ให้ภาพใหญ่ของการเปลี่ยนแปลงอย่างช้าๆของระบบดอลลาร์ที่มีสัญญาณจากการลดปริมาณเงินดอลลาร์ในทุนสำรองระหว่างประเทศในสัดส่วนที่ลดลงอย่างช้าในช่วง10 ไตรมาสจนถึงปลายปี 2018 ที่ผ่านตามตัวเลขสถิติของ IMF โดยมีปัจจัยด้านภูมิรัฐศาสตร์ และความสืบเนื่องจากวิกฤติการเงิน

ในตอนนี้จะสะท้อนให้เห็นถึงในประเทศชั้นนำของโลกและค่าเงินของประเทศเหล่านั้น เริ่มจาก:

เยนมาแรงสะท้อนความเข้มแข็งของญี่ปุ่น

ประเทศญี่ปุ่นเองแม้จะเผชิญปัญหารุมเร้ารอบด้านทั้งจากเศรษฐกิจที่โตช้าและเผชิญเงินฝืดมานานนับตั้งแต่ฟองสบู่แตกในช่วงปี 1990 เป็นต้นมา ประชากรที่สูงวัยขึ้นและเริ่มลดลง ภัยธรรมชาติ สงครามการค้า และการผงาดขึ้นของเพื่อนบ้านอย่างจีน ญี่ปุ่นเองก็บริหารจัดการตัวเองให้ประคองตัวรอดมาได้และเริ่มตั้งหลักตัวเองได้ในยุคของนายกฯอาเบะ โดยมีนโยบายเศรษฐกิจ Abenomics ที่อาศัยลูกศร 3 ดอกคือ นโยบายการคลัง นโยบายการเงิน และนโยบายการปฏิรูปเศรษฐกิจเป็นธงนำ ทั้งนี้แม้ว่านโยบายสำคัญที่สุดอย่างการปฏิรูปจะยังไม่มีความคืบหน้ามาก แต่เสถียรภาพของการเมืองญี่ปุ่นที่มีความต่อเนื่องทางอำนาจภายใต้ยุคอาเบะก็ทำให้ญี่ปุ่นยืนทนทานได้ภายใต้กระแสความเปลี่ยนหลังเหตุการณ์ Brexit และ การขึ้นมาของ Trump ที่สะท้อนการล่มสลายลงของระเบียบโลกเสรีและแทนที่ด้วยการผงาดขึ้นของการเมืองฝั่งขวาทั่วโลก

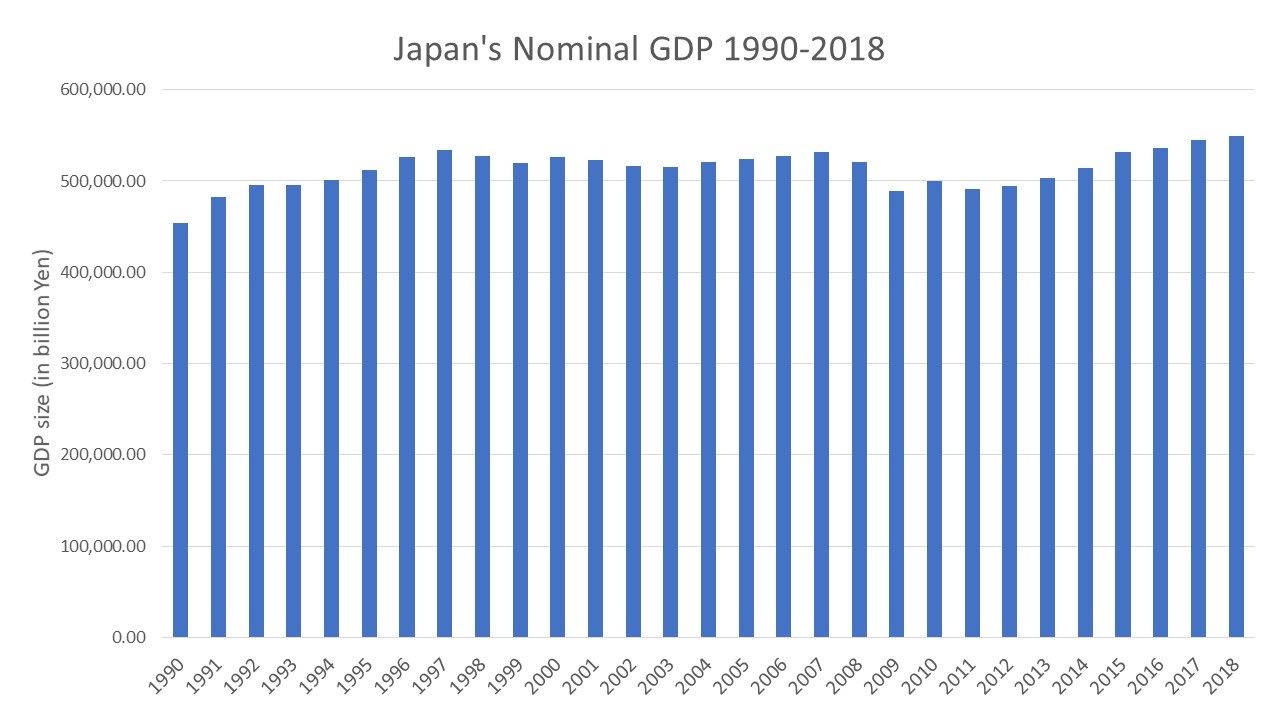

นโยบายเศรษฐกิจในยุคอาเบะนั้นส่งผลให้ญี่ปุ่นมีการเติบโตอย่างต่อเนื่องของเศรษฐกิจและตลาดหุ้น โดยไฮไลท์สำคัญก็ไม่พ้นนโยบายการเงินของญี่ปุ่นในยุคนี้ทั้ง QQE และ Yield Curve Control ที่มีส่วนช่วยอัดฉีดสภาพคล่องมหาศาลเข้าสู่ระบบการเงินญี่ปุ่น ช่วยลดค่าเงินเยนลงมาเพื่อกระตุ้นการส่งออก อีกทั้งทำให้เกิดเสถียรภาพของต้นทุนการกู้ยืมเงินของรัฐบาลญี่ปุ่นที่มี BOJ หรือธนาคารกลางญี่ปุ่นเองเสมือนผู้เขียนเช็คเปล่าให้ตามต้องการ ทำให้แม้ญี่ปุ่นเองจะมียอดหนี้สาธารณะสูงขึ้นมโหฬารแต่ภาระดอกเบี้ยในตลาดก็ต่ำในระดับ 0% มาโดยตลอด แม้จะมีความผันผวนของอัตราดอกเบี้ยในต่างประเทศก็ตาม ขณะที่เศรษฐกิจญี่ปุ่นในยุคอาบะเองก็พุ่งทะยานจนมูลค่า GDP สูงสุดเป็นประวัติการณ์ได้เช่นกัน หลังไม่เขยื้อนมานานเกือบ 30 ปี

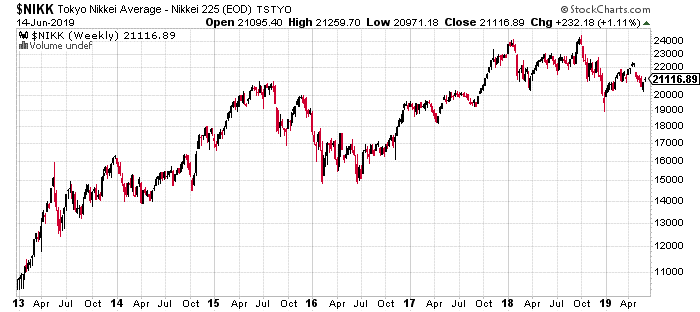

ดัชนี Nikkei 225 รายสัปดาห์ในยุค Abenomics ตั้งแต่ปี 2013 ที่มา: stockcharts.com

ขนาดเศรษฐกิจญี่ปุ่นตั้งแต่ปี 1990-2018

อัตราดอกเบี้ยพันธบัตรรัฐบาลญี่ปุ่น (JGB) อายุ 10 ปีรายวันในยุค Abenomics ตั้งแต่ปี 2013

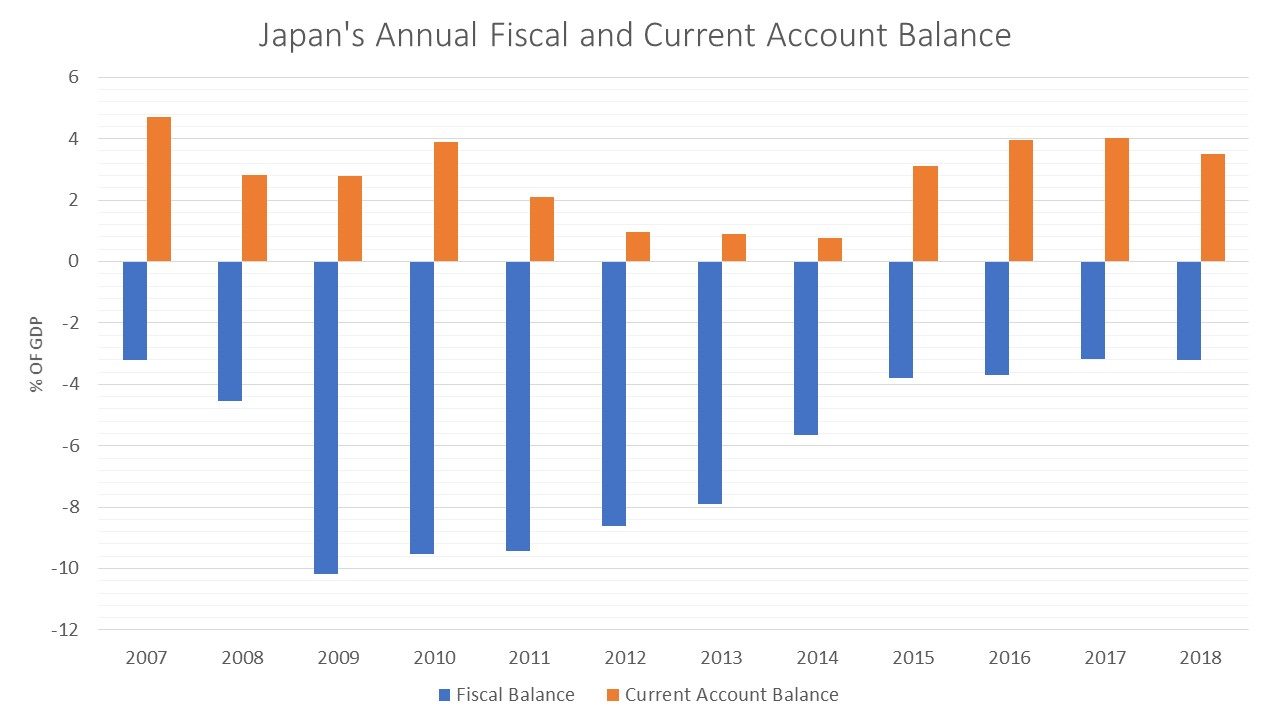

แม้ภาวะดอกเบี้ยของญี่ปุ่นจะต่ำจนติดลบและรัฐบาลมีการก่อหนี้มหาศาลอย่างต่อเนื่อง แต่ญี่ปุ่นเองก็มีการสะสมสินทรัพย์ในต่างประเทศต่อเนื่อง อีกทั้งภาคเศรษฐกิจระหว่างประเทศของญี่ปุ่นเองสามารถสร้างกระแสรายได้ในรูปเงินตราต่างประเทศได้อย่างต่อเนื่อง อันสะท้อนเป็นรูปธรรมที่เด่นชัดในรูปของการเกินดุลบัญชีเดินสะพัดที่ต่อเนื่องและมีปริมาณที่สูง

ทำให้สถานะของญี่ปุ่นนั้นแม้มีหนี้สินมากแต่ก็จำกัดอยู่ในภาครัฐบาลเองซึ่งล้วนเป็นหนี้ที่กู้จากในประเทศแถมมี BOJ เป็นผู้สนับสนุนและรักษาเสถียรภาพผ่านนโยบาย QQE และ Yield Curve Control เอาไว้ ทำให้สุทธิแล้วญี่ปุ่นมีฐานะเป็นเจ้าหนี้ระหว่างประเทศ มีฐานะการเงินในภาพรวมที่เข้มแข็งและมีเสถียรภาพมากกว่า

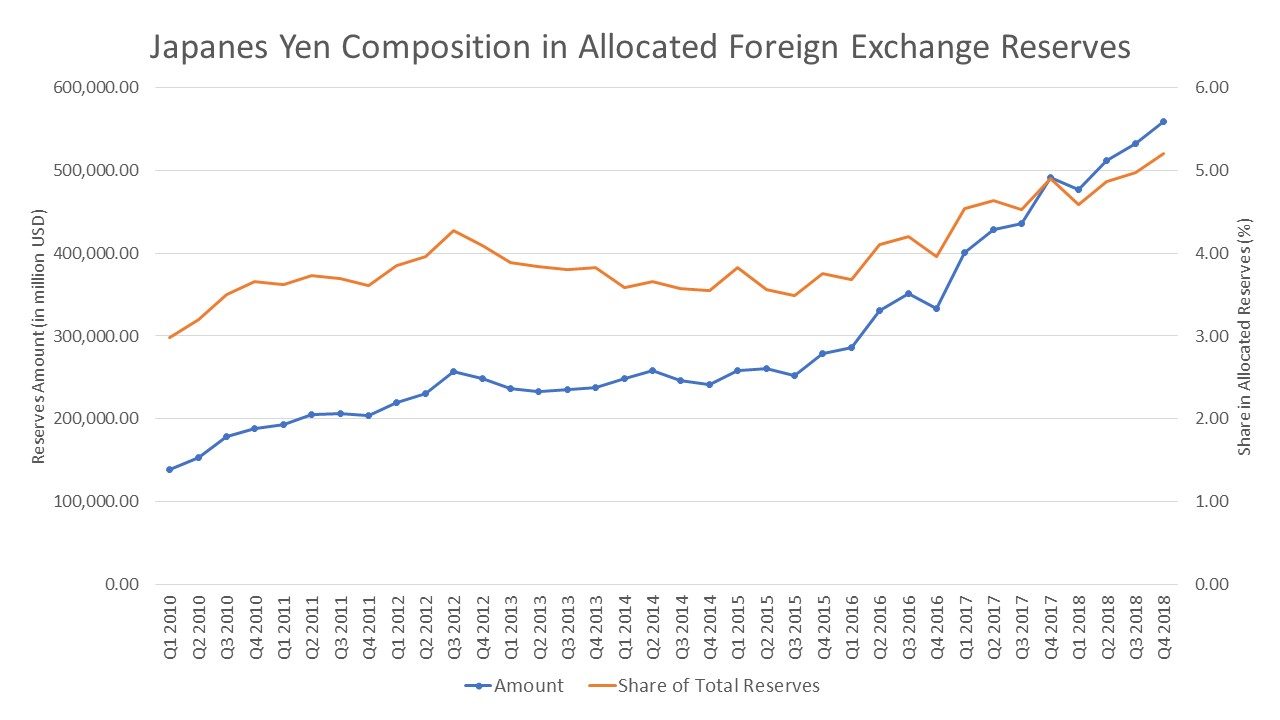

ขณะที่หากเทียบกับจีนแล้ว แม้เศรษฐกิจญี่ปุ่นจะมีขนาดเล็กกว่าจีนกว่าเท่าตัว แต่เงินเยนและตลาดการเงินญี่ปุ่นก็มีการเปิดกว้างมากกว่า มีปริมาณการซื้อขายต่อวันที่สูง และพัฒนาการของตลาดการเงินที่มากกว่าจีน ดังนั้นในยามที่ดอลลาร์สหรัฐฯถูกตั้งคำถามมากขึ้นจากปัญหาเสถียรภาพทางการเงิน การคลัง และการเมือง

ขณะที่จีนเองก็ยังไม่พร้อมเต็มที่ เงินเยนญี่ปุ่นก็คือผู้ที่ได้รับประโยชน์สูงสุด สามารถผงาดขึ้นมาเป็นทางเลือกของเสาหลักการเงินอีกเสาท่ามกลางโลกที่ปั่นป่วนในยามนี้

ปริมาณและสัดส่วนเงินเยนในทุนสำรองทั่วโลกรายไตรมาส 2010-2018

ดุลการคลังและดุลบัญชีเดินสะพัดของญี่ปุ่น 2007-2018

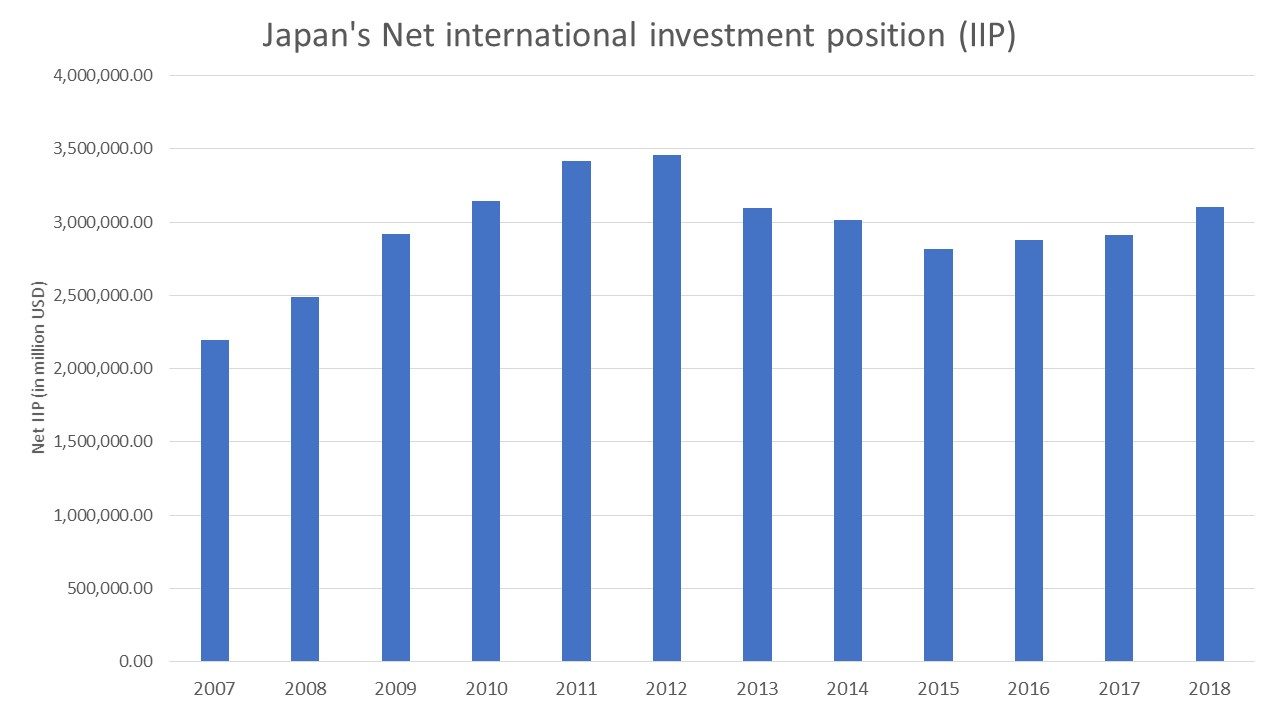

ฐานะการลงทุนระหว่างประเทศสุทธิของญี่ปุ่น ปี 2007-2018

ปอนด์-ยูโรรับมือการเมืองภายในปั่นป่วน

ด้านเงินปอนด์และเงินยูโรซึ่งเป็น 2 เงินสกุลหลักของทุนสำรองโลกจากยุโรปนั้น ภาพรวมไม่ได้มีการเปลี่ยนแปลงของสัดส่วนของทุนสำรองทั่วโลกเท่าใกนักนับแต่ประธานาธิบดี Trump ขึ้นมา เนื่องจากทั้งอังกฤษและเขตเงินยูโรเองต่างต้องรับมือปัญหาภายในสารพัดทั้งความยืดเยื้อและไม่แน่นอนของการเจรจา Brexit ระหว่างอังกฤษและ EU ที่เจอพิษการเมืองในรัฐสภาอังกฤษป่วนไม่หยุดจนต้องยืดเส้นตายเดิมจาก 29 มีนาคม 2019 เป็น 31 ตุลาคม 2019 แทน

ปัญหาภายในของชาติมหาอำนาจผู้ใช้เงินยูโรทั้งม็อบเชิ้ตเหลืองในฝรั่งเศส การตกต่ำลงของพรรคการเมืองหลักในเยอรมัน ปัญหาการแยกตัวเป็นเอกราชของแคว้นคาตาลันในสเปน การเผชิญหน้าระหว่างรัฐบาลอิตาลีและ EU ในเรื่องการจัดทำงบขาดดุลของอิตาลีเอง อีกทั้งสงครามการค้าที่ฉุดเศรษฐกิจยุโรปโดยเฉพาะเยอรมัน ทำให้เงินยูโรและเงินปอนด์นั้นมีภาพของความเสี่ยงทางการเมืองที่สุดในสายตาของนักบริหารทุนสำรอง การจัดสรรเงินทุนสำรองมายัง 2 สกุลนี้จึงแทบไม่ขยับเพิ่มขึ้นมากนักแม้ว่าเงินดอลลาร์จะมีสัดส่วนที่ลดลงต่อเนื่องก็ตาม

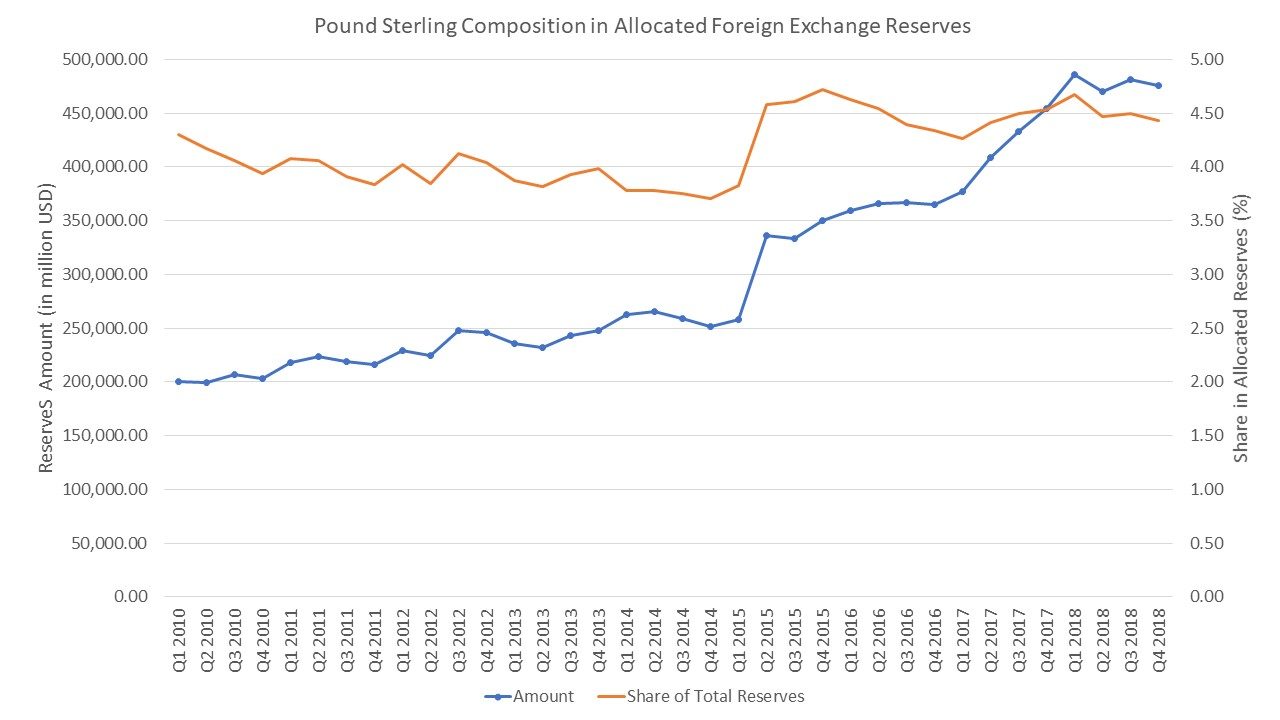

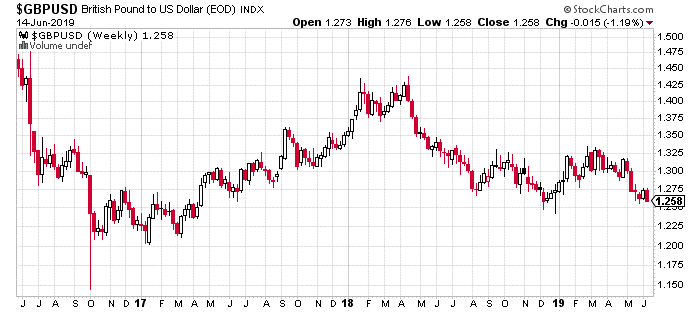

อย่างไรก็ตาม จุดที่น่าประหลาดใจก็คือ สัดส่วนและปริมาณการจัดสรรทุนสำรองไปยังสินทรัพย์ในรูปของเงินปอนด์นั้นกลับเพิ่มแม้ว่าประชาชนอังกฤษเองเลือกที่จะออกจาก EU ในประชามติเมื่อกลางปี 2016 ส่งผลให้ค่าเงินปอนด์อ่อนค่าและผันผวนมากนับแต่ประชามติ Brexit อย่างไรก็ตามตลาดหุ้นอังกฤษก็มีการปรับตัวสูงขึ้นมาเช่นกันหลังประชามติ Brexit

เนื่องจากค่าเงินปอนด์ที่อ่อนตัวลงส่งผลให้ราคาหุ้นกลุ่มส่งออกขยับตัวสูงขึ้นด้วย อีกแง่หนึ่งค่าเงินปอนด์ที่ปรับตัวลงมามากและรวดเร็วหลังประชามติ Brexit ยังเป็นโอกาสสำหรับนักลงทุนระยะยาวที่มองหาสินทรัพย์คุณภาพดีแต่ราคาถูกในอังกฤษอีกด้วย การที่เงินปอนด์ยังคงได้รับการจัดสรรเข้าพอร์ตของธนาคารกลางต่างๆอย่างต่อเนื่องนั้นยังเป็นการแสดงให้เห็นว่า ในระยะยาวแล้วนักลงทุนยังมองเห็นมูลค่าและศักยภาพของสินทรัพย์และระบบเศรษฐกิจอังกฤษที่ยังสามารถแข่งขันได้ในเวทีโลก

อังกฤษหลังจาก Brexit จะมีอิสระในการเลือกเส้นทางนโยบายของตนเองมากขึ้น มีความยืดหยุ่นมากกว่าเดิม ไม่ต้องตกอยู่ภายใต้กฎเกณฑ์ที่ยุ่งยากของระบบราชการใน EU เอง อังกฤษในยุคใหม่ที่ยังคงเปิดกว้างต่อโลกในยามที่โลกาภิวัตน์ถดถอยและความไม่แน่นอนทางภูมิรัฐศาสตร์ที่มากขึ้นทำให้เงินปอนด์เองยังได้รับความเชื่อมั่นจากธนาคารกลางต่างๆอยู่

ปริมาณและสัดส่วนเงินปอนด์ในทุนสำรองทั่วโลกรายไตรมาส 2010-2018

ดัชนี FTSE 100 ของอังกฤษรายสัปดาห์ มิถุนายน 2016-มิถุนายน 2019

ค่าเงินปอนด์รายสัปดาห์ มิถุนายน 2016-มิถุนายน 2019

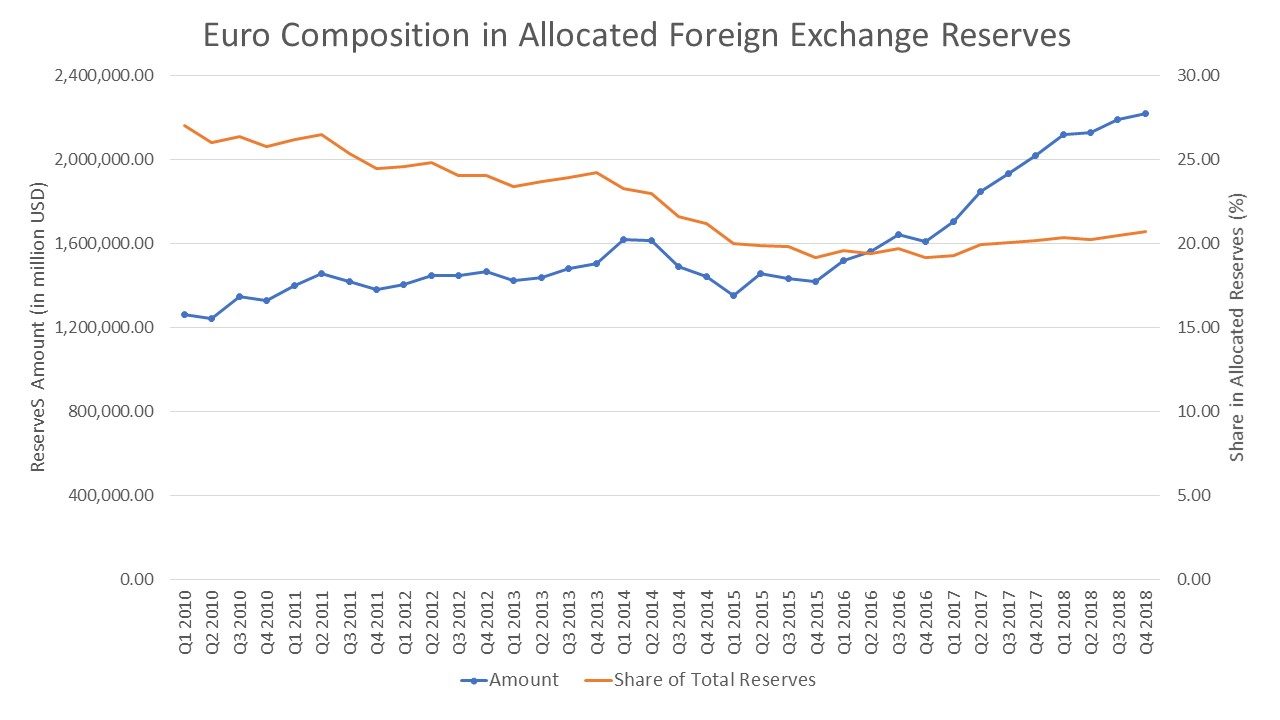

ด้านเงินยูโรนั้นแม้ว่าแรกเริ่มเดิมทีหลายฝ่ายจะมองว่าจะเป็นคู่แข่งที่จะมาเขย่าบัลลังก์เงินดอลลาร์ในระบบการเงินโลก แต่สุดท้ายด้วยปัญหาภายในทั้งวิกฤตค่าเงินยูโรที่ปะทุในหลายพื้นที่ทั้งกรีซ ไอร์แลนด์ สเปน ตั้งแต่ช่วงปี 2010 ลามไปจนถึงขั้นเป็นวิกฤตการเมืองของสหภาพยุโรปเองที่เกิดความขัดแย้งกันระหว่างชาติสมาชิกกับส่วนกลางในบรัสเซลส์ อีกทั้งผลกระทบจากนโยบายการเงินของ ECB และสงครามการค้า

ล้วนกระทบตลาดการเงินยูโรโซนจนทำให้ดอกเบี้ยพันธบัตรรัฐบาลอยู่ในสภาวะต่ำใกล้ 0% ไปจนถึงติดลบทั่วหน้า ทำให้นักลงทุนที่คิดถือพันธบัตรสกุลยูโรต้องทำใจยอมรับผลขาดทุนที่จะต้องเกิดขึ้นแน่นอนจากดอกเบี้ยติดลบไม่ว่าจะเป็นพันธบัตรระยะสั้นหรือระยะยาวก็ตาม อีกทั้งค่าเงินยูโรเองที่มีแนวโน้มอ่อนค่าได้จากดอกเบี้ยที่ต่ำและปัญหาเชิงโครงสร้างหลายอย่าง ส่งผลให้ในรอบทศวรรษที่ผ่านมา การจัดสรรเงินทุนสำรองเข้าสู่สินทรัพย์ยูโรจึงมีแนวโน้มชะลอตัวลงอย่างมาก

ปริมาณและสัดส่วนเงินยูโรในทุนสำรองทั่วโลกรายไตรมาส 2010-2018

อัตราผลตอบแทนพันธบัตรรัฐบาลเยอรมันอายุ 10 ปีแบบรายวันนับตั้งแต่ ECB ทำ QE ในปี 2015

อัตราผลตอบแทนตั๋วเงินคลังรัฐบาลเยอรมันอายุ 1 ปีแบบรายวันนับตั้งแต่ ECB ทำ QE ในปี 2015